Cadastramento de PIS, PASEP, NIT ou NIS

§ 10 do art. 18 RPS – Ao segurado cadastrado no Programa de Integração Social – PIS, no Programa de Formação do Patrimônio do Servidor Público – Pasep ou no Número de Identificação Social – NIS, não caberá novo cadastramento. (Incluído pelo Decreto nº 10.410, de 2020). Para os múltiplos atualmente existentes é necessário requerer o elo!

Códigos de Recolhimento (GPS)

1007 – Contribuinte Individual – Recolhimento Mensal

1104 – Contribuinte Individual – Recolhimento Trimestral

1163 – Contribuinte Individual – Plano simplificado (autônomo não prestador de serviços à empresas) – Recolhimento Mensal

1406 – Facultativo Mensal

1457 – Facultativo Trimestral

1473 – Facultativo – Plano Simplificado – Recolhimento Mensal

1686 – Facultativo – Optante LC 123/2006 – Recolhimento Mensal – Complementar

1830 – Facultativo Baixa Renda – Recolhimento Mensal

Serviços Previdenciários

De Competência da Receita Federal

§ 7º, art. 19-B RPS – Serão realizados exclusivamente pela Secretaria Especial da Receita Federal do Brasil do Ministério da Economia os acertos de:

I – inclusão de recolhimento, alterações de valor autenticado ou data de pagamento da GPS ou documento que venha a substituí-la;

II – transferência de contribuição com identificador de pessoa jurídica ou equiparada para o CNIS; e

III – inclusão da contribuição liquidada por meio de parcelamento.

Espécies de Benefícios

- 04 Aposentadorias

➛Idade

➛Tempo de Contribuição

➛Invalidez

➛Especial - 03 Auxílios

➛Incapacidade Temporária

➛Acidente

➛Reclusão - 02 Salários

➛Família

➛Maternidade - 01 Pensão

➛por Morte

(i) Benefícios Programáveis

São considerados benefícios programáveis todas as APOSENTADORIAS

➛ por idade;

➛ por contribuição;

➛ da pessoa com deficiência;

➛ do professor; e

➛ especial.

NOTA IMPORTANTE: É lícito ao segurado aposentado pelas aposentadorias programáveis (idade e tempo de contribuição) ter assegurada a implementação da respectiva aposentadoria e continuar exercendo suas atividades laborais, mediante salário. Exceto os segurados aposentados especial, que ficam vedados se aposentarem e continuarem exercendo o LABOR ESPECIAL (prejudicial a saúde), contudo, autorizado o labor em condições NÃO PREJUDICIAIS A SAÚDE.

Ademais, prevê o artigo 173 do Decreto 3.048/99, que o segurado aposentado que voltar a contribuir à previdência fará jus apenas ao salário família, reabilitação profissional e salário maternidade como retribuição às contribuições. Vedada outras cumulações. Inclusive esses valores já não servem mais para requerer a revisão do beneficio concedido (teses de desaposentação vencidas).

(ii) Benefícios à Família e Dependentes

➛ Pensão por Morte;

➛ Auxílio Reclusão;

➛ Salário Família;

➛ Salário Maternidade;

(iii) Benefícios por Incapacidade Laboral:

➛ Auxílio por incapacidade temporária (antigo auxílio doença);

➛ Aposentadoria por incapacidade permanente (antiga aposentadoria por invalidez);

➛ Auxílio Acidente.

BENEFÍCIO NÃO INFERIOR AO SALÁRIO MÍNIMO

(221 §2º CF)

Nenhum benefício que substitua o salário de contribuição ou o rendimento do trabalho terá valor mensal inferior ao salário mínimo.

DÉCIMO TERCEIRO NOS BENEFÍCIOS (221 §6º CF)

A gratificação natalina dos aposentados e pensionistas terá por base o valor dos proventos do mês de dezembro de cada ano.

Exceto o LOAS, que é um beneficio de prestação continuada, é exceção por não se enquadrar no texto da lei como benefício previdenciário (é um benefício assistencial, não previdenciário).

FILIAÇÃO

FILIAÇÃO: é o vínculo jurídico que se estabelece entre pessoas que contribuem como segurado da Previdência Social e esta, vínculo este do qual decorrem direitos e obrigações (art. 20, caput, do Decreto 3.048/99).

A filiação decorre automaticamente do início da relação jurídica ou exercício de atividade remunerada para os segurados obrigatórios. A filiação do segurado facultativo se perfaz com o pagamento da primeira contribuição.

Reconhecimento de filiação (art. 22, da IN 77): é o direito do segurado de ter reconhecido, a qualquer tempo, o tempo de exercício de atividade anteriormente abrangida pela Previdência Social.

INSCRIÇÃO

INSCRIÇÃO DO SEGURADO: é o ato formal da filiação com o registro dos dados cadastrais do segurado.

Retroação de Data do Início da Contribuição – DIC (art. 23, da IN 77): trata-se do reconhecimento de filiação em período anterior a inscrição mediante comprovação de atividade e recolhimento das contribuições.

Idade Mínima para Inscrição

➛14 anos: na condição de menor aprendiz

➛16 anos: para os demais casos (inclusive para o facultativo).

Contudo, é imprescindível esclarecer que a idade mínima para inscrição teve muitas alterações ao longo do tempo. Estabelecendo uma linha do tempo podemos explicar da seguinte forma. Até 28.02.1967: 14 anos (CF/1946); De 01.03.1967 a 05.10.1988: 12 anos (CF/1967); 06.10.1988 a 15.12.1998: 14 anos, permitida a filiação na condição de aprendiz, se contratado desta forma, a partir dos 12 anos (CF/1988 e ECA); A partir de 16.12.1998: 16 anos, salvo na condição de aprendiz, a partir dos 14 anos.

No mesmo norte, foi editada a Portaria Conjunta nº 7 de 2020 que veio para regulamentar e prever as possibilidade de inscrição anterior aos prazos previstos em lei, que determina que deve-se computar, para fins de filiação e contribuição, todo período de labor ainda que anterior a idade mínima legal.

ENTENDIMENTO JURISPRUDENCIAL: Segundo o STJ, o tempo de contribuição também deve ser considerado a partir dos 12 anos de idade (REsp 573.556/RS). No mesmo sentido é o posicionamento da TNU (Processo 0002118-23.2006.4.03.6303). Nesses casos é considerado como trabalho precoce na condição de segurado especial.

TEMA 219 DA TNU: Sobre o tema, está em julgamento com a questão se é possível o cômputo de tempo de serviço rural àquele que tenha menos de 12 anos de idade.

REsp 573.556/RS – EMENTA: PREVIDENCIÁRIO E PROCESSUAL CIVIL. APOSENTADORIA POR TEMPO DE CONTRIBUIÇÃO. TRABALHADOR RURAL. RECONHECIMENTO DE TEMPO DE SERVIÇO RURAL DO MENOR DE 12 ANOS. POSSIBILIDADE, INDEPENDENTEMENTE DE EFETIVAS CONTRIBUIÇÕES. HIPÓTESE DIVERSA DA CONTAGEM RECÍPROCA DE TEMPO DE SERVIÇO. PRECEDENTES DO STF E DESTA CORTE… 1. É assente na Terceira Seção desta Corte de Justiça o entendimento de que, comprovada a atividade rural do trabalhador menor de 14 anos, em regime de economia familiar, esse tempo deve ser contado para fins previdenciários.

TNU (Processo 0002118-23.2006.4.03.6303). EMENTA: PREVIDENCIÁRIO. LABOR URBANO REALIZADO POR MENOR DE IDADE INFERIOR A DOZE ANOS. RECONHECIMENTO PARA FINS PREVIDENCIÁRIOS. FINALIDADE PROSPECTIVA-PROTETIVA DA NORMA. SÚMULA Nº 5/TNU. QUESTÃO DE ORDEM N. 20/TNU. INCIDENTE PROVIDO.

Segurado aposentado: é aquele que continua ou retorna ao trabalho após a aposentadoria. É considerado contribuinte obrigatório.

Pecúlio e obrigatoriedade de contribuição do trabalhador aposentado: extinção do pecúlio com a Lei 8.870/94. Contribuição do aposentado é restabelecida com a Lei 9.032/95 que altera a redação do art. 12, da Lei 8.212/91. Art. 11, § 3º, da Lei 8.213/91. Não pode pedir a restituição paga a partir de 1994. Após esta data não existe essa possibilidade.

INSCRIÇÃO PÓS MORTE

O entendimento do STJ no Resp 1.328.298-PR de 2012 e do Resp 1.346.852 de 2013 e o artigo 17 §7ª da Lei 8.213/91 prevê que não será reconhecido a inscrição do segurado post mortem. Inclusive e o entendimento da Súmula 52 da TNU que inadmitem inscrição post mortem do contribuinte individual.

NOTA: O beneficiário não tem o dever de pedir o valor das contribuições de volta caso não receba benefícios, devido ao princípio da contribuição coletiva solidária – princípio da solidariedade (artigos 3º, I e 194 CF).

NOTA: fato imponível para contribuição é “trabalho remunerado” (de qualquer natureza)

A EC 103/19, trouxe a novidade em seu art. 23, §5º que o dependente inválido ou com deficiência intelectual, mental ou deficiência grave poderá ADMINISTRATIVAMENTE ter sua condição reconhecida previamente ao óbito do segurado por meio de avaliação biopsicossocial (realizada por equipe multiprofissional e interdisciplinar), observada revisão periódica na forma da legislação.

Na prática, o INSS atualmente não possui recursos para realizar a avaliação biopsicossocial, portanto, para o exercício desta novação trazida com a EC 103/19, deve o segurado, requerer administrativamente, e com a negativa exigir o CUMPRIMENTO DA LEI (23 § 5º da EC 103) na esfera judicial.

VEDAÇÃO DE REGULARIZAÇÃO DE CONTRIBUIÇÃO Post Mortem

O contribuinte Individual, responsável pelo próprio reconhecimento tributário, uma vez deixando de realizar o recolhimento tempestivo em vida, não pode ter a regularização feita pelos seus dependentes para fins de tempo de contribuição e qualidade de segurado, EXCETO QUANDO for prestador de serviços. É o entendimento da Súmula 52 da TNU: “Para fins de concessão de pensão por morte, é incabível a regularização do recolhimento de contribuições de segurado contribuinte individual posteriormente a seu óbito, exceto quando as contribuições devam ser arrecadadas por empresa tomadora de serviços.“

Entretanto, a partir da inclusão pelo Decreto nº 10.410, de 2020, é permitida a complementação pelo dependente de recolhimento feito a menor pelo falecido ainda em vida (Art. 19-E, §7º RGPS): § 7º Na hipótese de falecimento do segurado, os ajustes previstos no § 1º poderão ser solicitados por seus dependentes para fins de reconhecimento de direito para benefício a eles devidos até o dia quinze do mês de janeiro subsequente ao do ano civil correspondente, observado o disposto no § 4º.

BENEFICIÁRIOS

São beneficiários do Regime Geral da Previdência Social todas as pessoas APTAS a receberem benefícios previdenciários junto ao INSS. Esses beneficiários são classificados em dois grupos (Segurados Obrigatórios e Facultativos e Beneficiários):

SEGURADOS

SEGURADO: é segurado da Previdência Social de forma compulsória, a pessoa física que exerce atividade remunerada, efetiva ou eventual, de natureza urbana ou rural, com ou sem vínculo de emprego, a título precário ou não, bem como aquele que a lei define como tal, observadas quando for o caso, as exceções previstas no texto legal, ou exerceu alguma atividade das mencionadas no período imediatamente anterior ao chamado “período de graça”.

(a) OBRIGATÓRIOS (art. 11 da Lei 8.213/91;): aqueles que devem contribuir compulsoriamente para a Seguridade Social, com benefícios pecuniários e serviços (reabilitação e serviço social) a encargo da Previdência Social.

I – Empregado (art. 2º e 3º da CLT, art. 12, inciso I, da Lei 8.212/91);

II – Doméstico (Lei 5.859/72; Decreto 71.885/73 e LC 150/2015)

V – Contribuinte Individual; (exerce atividade remunerada mas não pertence a outro grupo de segurados)

VI – Trabalhador Avulso;

VII – Segurado Especial;

(b) FACULTATIVOS (art. 12 e 14 da Lei 8.212/91)

Facultativo (Art. 14): são queles que não exercem atividade remunerada, desde que maior de 14 anos de idade.

➛ art. 13, da Lei 8.213/91,

➛ art. 14, da Lei 8.212/91,

➛ art. 11, do Decreto 3.048/99 e

➛ art. 55 e seguintes, da IN 77/2015).

(c) Segurados que deixaram de existir:

➛Autônomo

➛Empresário

Foram reunidos/abrangidos pela categoria do Contribuinte INDIVIDUAL com o advento da Lei 9.876/99;

(1)EMPREGADO DOMÉSTICO

É segurado na categoria de empregado doméstico, conforme o inciso II do caput do art. 9º do RPS, aquele que presta serviço de natureza contínua, mediante remuneração, a pessoa ou família, no âmbito residencial desta, em atividades sem fins lucrativos (lucros configura empresas = empregado), a partir da competência abril de 1973, em decorrência da vigência do Decreto nº 71.885, de 9 de março de 1973, que regulamentou a Lei nº 5.859, de 11 de dezembro de 1972.(Art.17. da IN 77/15)

Logo, somente é considerado empregado doméstico a partir de abr/1973 com previsão pela Lei 5.859/72, regulamentada pelo Decreto 71.885/73, ambos revogados pela vigente LC 150/2015 (Art.17. da IN 77/15) – que conta sua entrada em vigor em jun 2015 a presunção de recolhimento (§4º-A do art. 26 RPS).

VÍNCULO FAMILIAR (Vedado)

Art. 19, § 9º, da IN INSS/PRES 77/15 veda reconhecimento de vínculos empregatícios entre cônjuges, pais e filhos e irmãos, salvo , pais e filhos e irmãos quando:

§ 9º A partir de 21 de março de 1997, não é considerado vínculo empregatício o contrato de empregado doméstico entre cônjuges, pais e filhos, observando-se que:

I – o contrato de trabalho doméstico celebrado entre pais e filhos, bem como entre irmãos, não gerou filiação previdenciária entre o período de 11 de julho de 1980 a 8 de março de 1992 (Parecer CGI/EB 040/80, Circular 601-005.0/282, de 11 de julho de 1980, e até a publicação da ORDEM DE SERVIÇO/INSS/DISES nº 078 , de 9 de março de 1992). Entretanto, o período de trabalho, mesmo que anterior a essas datas, será reconhecido desde que devidamente comprovado e com as respectivas contribuições vertidas em épocas próprias;

II- no período da vigência da OS/INSS/DISES nº 078, de 9 de março de 1992 até 20 de março de 1997 (ORIENTAÇÃO NORMATIVA/SPS nº 08, de 21 de março de 1997) admitia-se a relação empregatícia entre pais, filhos e irmãos, entretanto, serão convalidados os contratos de trabalho doméstico entre pais e filhos iniciados no referido período e que continuarem vigendo após a ON/SPS nº 08, de 1997, desde que devidamente comprovado e com as respectivas contribuições vertidas em épocas próprias, não sendo permitida, após o término do contrato, a sua renovação.

- RECOLHIMENTO TARDIO (TEMA 29 TNU – 24.01.2012) O recolhimento tardio de contribuições a cargo do empregador não implica prejuízo de ordem previdenciária à segurada empregada doméstica (presunção de recolhimento antes da LC 105/15).

- RECOLHIMENTO ANTERIOR A 1972 – Lei 5.859/72 (TEMA 155 TNU – 03.11.2014) Não é exigível que o trabalhador doméstico recolha contribuições à Previdência social para os períodos laborados antes da entrada em vigor da Lei n. 5.859/72.

- E-SOCIAL – Desde 1/10/15 os empregadores domésticos devem realizar os lançamentos dos empregados domésticos pelo e-Social. Após o cadastramento do empregador doméstico e do empregado, mensalmente a contribuição deverá ser paga pelo DAE – Documento de Arrecadação do e-Social.

Valores pagos pelo EMPREGADOR doméstico:

➛ 8,0% de contribuição patronal previdenciária;

➛ 0,8% de seguro contra acidentes do trabalho (GILRAT);

➛ 8,0% de FGTS;

➛ 3,2% de indenização compensatória (Multa FGTS).

Valores retidos do salário do EMPREGADO doméstico:

➛ Contribuição previdenciária (alíquota variável – consultar);

➛ Imposto de Renda (caso a remuneração do empregado ultrapasse a faixa de incidência).

(2) CONTRIBUINTE FACULTATIVO

Podem filiar-se na qualidade de facultativo os maiores de 16 anos, mediante contribuição, desde que não estejam exercendo atividade remunerada que os enquadre como filiados obrigatórios do RGPS (Art.55 IN 77/15).

2.1. CONTRIBUINTE EM DOBRO

Vale lembrar que até 24/07/1991 existiu o CONTRIBUINTE EM DOBRO, que nada mais é do que uma espécie de segurado que precedeu ao FACULTATIVO (antes das Leis 8.212 e 8.213 que instituiu o facultativo), que com outra nomeclatura se equiparava ao segurado individual, conforme Art. 9º da Lei 3.807/60 (LOPS):

Art. 9º Ao segurado que deixar de exercer emprego ou atividade que o submeta ao regime desta lei é facultado manter a qualidade de segurado, desde que passe a efetuar em dobro, o pagamento mensal da contribuição.

§ 1º O pagamento a que se refere este artigo deverá ser iniciado a partir do segundo mês seguinte ao da expiração do prazo previsto no art. 8º e não poderá ser interrompido por mais de doze meses consecutivos, sob pena de perder o segurado essa qualidade.

QUEM PODE SE FILIAR COMO FACULTATIVO

§ 1º Art.55 IN 77/15 – Podem filiar-se facultativamente, entre outros:

I – a dona de casa;

II – o síndico de condomínio, desde que não remunerado (nem receba isenção da taxa condominial – será contribuinte individual neste caso);

III – o estudante;

IV – o brasileiro que acompanha cônjuge que presta serviço no exterior;

V – aquele que deixou de ser segurado obrigatório da Previdência Social;

VI – o membro de conselho tutelar de que trata o art. 132 daLei nº 8.069, de 1990, quando não remunerado e desde que não esteja vinculado a qualquer regime de previdência social;

VII – o bolsista e o estagiário que prestam serviços a empresa, de acordo com a Lei nº 11.788, de 2008;

VIII – o bolsista que se dedica em tempo integral à pesquisa, curso de especialização, pós-graduação, mestrado ou doutorado, no Brasil ou no exterior, desde que não esteja vinculado a qualquer regime de previdência social;

IX – o presidiário que não exerce atividade remunerada nem esteja vinculado a qualquer regime de previdência social;

X – o brasileiro residente ou domiciliado no exterior, salvo se filiado a regime previdenciário de país com o qual o Brasil mantenha acordo internacional;

XI – o segurado recolhido à prisão sob regime fechado ou semi-aberto, que, nesta condição, preste serviço (dentro ou fora da unidade penal), a uma ou mais empresas, (com ou sem intermediação da organização carcerária ou entidade afim), ou que exerce atividade artesanal por conta própria;

XII – o beneficiário de auxílio-acidente ou de auxílio suplementar, desde que simultaneamente não esteja exercendo atividade que o filie obrigatoriamente ao RGPS; e

XIII – o segurado sem renda própria que se dedique exclusivamente ao trabalho doméstico no âmbito de sua residência, desde que pertencente à família de baixa renda, com pagamento de alíquota de 5% (cinco por cento), observado que:

a) o segurado facultativo que auferir renda própria não poderá recolher contribuição na forma prevista no inciso II, b, do art. 21da Lei nº 8.212, de 1991, salvo se a renda for proveniente, exclusivamente,de auxílios assistenciais de natureza eventual e temporária e de valores oriundos de programas sociais de transferência de renda (Bolsa família, Seguro Desemprego, dentre outros);

b) considera-se de baixa renda, para os fins do disposto no inciso XIII do caput deste artigo, aquele segurado inscrita no CadÚnico,cuja renda mensal familiar seja de até dois salários mínimos;

c) o conceito de renda própria deve ser interpretado de forma a abranger quaisquer rendas auferidas pela pessoa que exerce trabalho doméstico no âmbito de sua residência e não apenas as rendas provenientes de trabalho; e

d) as informações do CadÚnico devem ser atualizadas pelo menos a cada dois anos.

PAGAMENTOS EM ATRASO DO FACULTATIVO

Art. 11, § 3º RPS – A filiação na qualidade de segurado facultativo representa ato volitivo, gerando efeito somente a partir da inscrição e do primeiro recolhimento, não podendo retroagir e não permitindo o pagamento de contribuições relativas a competências anteriores à data da inscrição, ressalvado o § 3º do art. 28.

§3º do art. 128 RPS – Para os segurados a que se refere o inciso II (individual, facultativo e especial), optantes pelo recolhimento trimestral na forma prevista nos §§ 15 e 16 do art. 216, o período de carência é contado a partir do mês de inscrição do segurado, desde que efetuado o recolhimento da primeira contribuição no prazo estipulado no referido § 15.

Art. 11, § 4º RPS – § 4º Após a inscrição, o segurado facultativo somente poderá recolher contribuições em atraso quando não tiver ocorrido perda da qualidade de segurado, conforme o disposto no inciso VI do art. 13.

CADASTRAMENTO (Filiação) DO FACULTATIVO

Art. 18 RPS. Considera-se inscrição de segurado para os efeitos da previdência social o ato pelo qual o segurado é cadastrado no RGPS, por meio da comprovação dos dados pessoais, da seguinte forma:

VI – segurado facultativo – por ato próprio, por meio do cadastramento de informações pessoais que permitam a sua identificação, desde que não exerça atividade que o enquadre na categoria de segurado obrigatório.

PERÍODO DE GRAÇA DO FACULTATIVO

Art. 13 RPS – Mantém a qualidade de segurado, independentemente de contribuições:

VI – até seis meses após a cessação das contribuições, o segurado facultativo.

RECOLHIMENTO COMO FACULTATIVO – BAIXA RENDA

TEMA 181 TNU (25.01.2019): A prévia inscrição no Cadastro Único para Programas Sociais do Governo Federal – CadÚnico é requisito essencial para validação das contribuições previdenciárias vertidas na alíquota de 5% (art. 21, § 2º, inciso II, alínea “b” e § 4º, da Lei 8.212/1991 – redação dada pela Lei n. 12.470/2011), e os efeitos dessa inscrição não alcançam as contribuições feitas anteriormente.

(3) CONTRIBUINTE INDIVIDUAL

É segurado na categoria de contribuinte individual (conforme o inciso V do caput do art. 9º do RPS): (Art.20 IN 77)

XXII – a pessoa física que exerce, por conta própria, atividade econômica de natureza urbana, com fins lucrativos ou não (ex: autônomo);

XXV – o diarista, assim entendido a pessoa física que, por conta própria, presta serviços de natureza não contínua à pessoa ou à família no âmbito residencial destas, em atividade sem fins lucrativos;

XXVIII – aquele que, pessoalmente, por conta própria e a seu risco, exerce pequena atividade comercial em via pública ou de porta em porta, como comerciante ambulante, nos termos da Lei nº6 .586, de 6 de novembro de 1978; (revendedores de produtos – Avon, lingerie e etc…)

XXIX – aquele que, na condição de pequeno feirante, compra para revenda produtos hortifrutigranjeiros ou assemelhados.

XXX – a pessoa física que habitualmente edifica obra de construção civil com fins lucrativos; (serventes, pedreiros)

XXXII – o Micro Empreendedor Individual – MEI, de que tratam os arts. 18-A e 18-C da Lei Complementar nº 123, de 14 de dezembro de 2006, que opte pelo recolhimento dos impostos e contribuições abrangidos pelo Simples Nacional em valores fixos mensais.

Para ser MEI, é necessário:

➛ Faturar até R$ 81.000,00 por ano ou R$ 6.750,00 por mês;

➛ Não ter participação em outra empresa (como sócio ou titular);

➛ Ter no máximo 01 empregado contratado (que receba o salário mínimo ou piso da categoria).

Dentre outras qualificações do citado dispositivo, que em regra, resume-se em, pessoa física que aufere renda (com fins lucrativos ou não)!

CONTRIBUINTE INDIVIDUAL

EQUIPARADO À EMPRESA

Parágrafo único (Art. 15 Lei 8.212/91). Equiparam-se a empresa, para os efeitos desta Lei, o contribuinte individual e a pessoa física na condição de proprietário ou dono de obra de construção civil, em relação a segurado que lhe presta serviço, bem como a cooperativa, a associação ou a entidade de qualquer natureza ou finalidade, a missão diplomática e a repartição consular de carreira estrangeiras. (Redação dada pela Lei nº 13.202, de 2015)

- CAEPF (Cadastro de Atividade Econômica da Pessoa Física) – A IN RFB 1.828/18 a partir de 10.09.2018 tornou obrigatória a inscrição no CAEPF das pessoas físicas que exercem atividade econômica equiparados à empresa e o Segurado Especial.

Art. 5º da IN RFB 1.828 de 10/09/18: A inscrição no CAEPF será efetuada da seguinte forma:

I – pela pessoa física:

a) no portal do Centro Virtual de Atendimento (e-CAC); ou

b) nas unidades de atendimento da RFB, independente da jurisdição; e

II – de ofício, por decisão administrativa ou por determinação judicial.

- CNO (Cadastro Nacional de Obras) – veio para substituir o CEI (Cadastro Específico do INSS) – obrigatórios a partir de 21.01.2019. Art. 3º – IN RFB 1.845 – Devem ser inscritas no CNO todas as obras de construção civil, conforme definidas no art. 2º, exceto as obras a que se refere o art. 4º.

Art. 2º IN RFB 1.845 – Considera-se obra de construção civil, a construção, a demolição, a reforma, a ampliação de edificação ou qualquer outra benfeitoria agregada ao solo ou ao subsolo, conforme discriminação no Anexo VII da Instrução Normativa RFB nº 971/09.

RESPONSABILIDADE TRIBUTÁRIA

ENUNCIADO 2 – Não se indefere benefício sob fundamento de falta de recolhimento de contribuição previdenciária quando a responsabilidade tributária não competir ao segurado.

Presunção de Recolhimento

do Contribuinte Individual PRESTADOR DE SERVIÇOS.

ENUNCIADO 2

I – Considera-se presumido o recolhimento das contribuições do segurado empregado, inclusive o doméstico, do trabalhador avulso e, a partir da competência abril de 2003, do contribuinte individual prestador de serviço.

VEDAÇÃO DE PRESUNÇÃO DE RECOLHIMENTO

Segurado INDIVIDUAL Empresário

ENUNCIADO 5

V – As contribuições do contribuinte individual empresário não se presumem descontadas e recolhidas, nos termos do art. 4º da Lei nº 10.666/03, quando exercida atividade na empresa da qual seja titular (a responsabilidade de recolhimento é própria), diretor não empregado, membro de conselho de administração, sócio ou administrador não empregado.

VALOR PROBATÓRIO DA CTPS

ENUNCIADO 2

II – Não é absoluto o valor probatório da Carteira de Trabalho e Previdência Social (CTPS), mas é possível formar prova suficiente para fins previdenciários se esta não tiver defeito formal que lhe comprometa a fidedignidade, salvo existência de dúvida devidamente fundamentada.

ENUNCIADO 5 CRPS – Contribuinte Individual (Atualizado)

RECOLHIMENTO EM ATRASO

O recolhimento em atraso de contribuições previdenciárias devidas pelo contribuinte individual exige a comprovação do efetivo exercício de atividade remunerada (59 IN77, Orientação Interna 177/07 e art.12, 19-B RPS), na forma do art. 55, §3º da Lei nº 8.213/91.

ENUNCIADO 5

I – A concessão de prestações ao contribuinte individual em débito ou aos seus dependentes é condicionada ao recolhimento prévio (vedado recolhimento pós morte), pelo segurado, das contribuições necessárias à reaquisição da qualidade de segurado, salvo em relação ao prestador de serviço à empresa, a partir da competência abril de 2003.

CONTRIBUIÇÃO ATRASADA

(Cômputo para CARÊNCIA/CONTRIBUIÇÃO)

Considera-se contribuição em atraso (para o contribuinte INDIVIDUAL) aquela recolhida após a perda da qualidade de segurado nos termos do artigo 28, II do RPS: “Art. 28. O período de carência é contado: II – para o segurado contribuinte individual, observado o disposto no § 4º do art. 26, e o segurado facultativo, inclusive o segurado especial que contribua na forma prevista no § 2º do art. 200, a partir da data do efetivo recolhimento da primeira contribuição sem atraso, e não serão consideradas, para esse fim (carência), as contribuições recolhidas com atraso referentes a competências anteriores, observado, quanto ao segurado facultativo, o disposto nos § 3º e § 4º do art. 11″. (Redação dada pelo Decreto nº 10.410, de 2020).

§ 4º do art.11 – Após a inscrição, o segurado facultativo somente poderá recolher contribuições em atraso quando não tiver ocorrido perda da qualidade de segurado, conforme o disposto no inciso VI do art. 13.

VI, art. 13 – até seis meses após a cessação das contribuições, o segurado facultativo. (atenção ao período de graça que estende esse prazo).

Logo, as contribuições vertidas antes do primeiro recolhimento em dia, não servem como carência, apenas como tempo de contribuição, por não obedecer a fundamentação acima (Art. 28, II do RPS c/c § 4º do art.11 ).

COMUNICADO DIVBEN 02/2021 (pág. 2) “As contribuições em atraso realizadas a partir de 01/07/2020 somente são computadas para carência se tiverem sido pagas dentro do mesmo período de qualidade de segurado, ou seja, desde que exista uma contribuição de competência anterior em dia, na mesma categoria, referente a qual nunca tenha havido a perda da qualidade de segurado entre ela e a data de pagamento da contribuição em atraso que está sendo analisada. Exceto no caso do segurado facultativo, o lapso de tempo entre a competência contribuída e a data de pagamento da contribuição não é importante, desde que nesse lapso não tenha ocorrido perda da qualidade de segurado, ainda que em diferentes categorias. Importante destacar que essa regra se aplica a qualquer benefício, inclusive às aposentadorias.”

Portaria PRES/INSS 1382-21,

“Art. 3º “Para os segurados elencados no art. 2º, a contribuição recolhida com atraso após a perda da qualidade de segurado não será computada para carência.

§ 1º Observada a necessidade do primeiro recolhimento ser efetuado em dia, serão considerados para fins de carência os recolhimentos realizados em atraso, desde que o pagamento tenha ocorrido dentro do período de manutenção da qualidade de segurado e na mesma categoria de segurado.”

“Art. 7º Para os segurados elencados no art. 2º, a contribuição recolhida com atraso após a perda da qualidade de segurado poderá ser computada para tempo de contribuição, desde que o recolhimento regularmente realizado seja anterior à data do fato gerador do benefício pleiteado. Art. 8º Para os segurados elencados no art. 2º, a contribuição recolhida com atraso após a perda da qualidade de segurado poderá ser computada para efeito de manutenção de qualidade de segurado, desde que o recolhimento regularmente realizado seja anterior à data do fato gerador do benefício pleiteado.”

“Art. 9º, § 5º Para fins de análise a direito adquirido, somente poderão ser considerados os recolhimentos em atraso efetuados até a data da verificação do direito. Os recolhimentos com data de pagamento posterior à data da análise do direito não integrarão o cálculo de tempo de contribuição nessa regra, mesmo que se refiram a competências anteriores.

§ 6º Para fins de verificação do tempo de contribuição apurado até 13 de novembro de 2019, utilizado para verificação das regras de transição da aposentadoria por tempo de contribuição com pedágio de 50% (cinquenta por cento) e de 100% (cem por cento), previstos nos arts. 17 e 20 da Emenda Constitucional nº 103, de 12 de novembro de 2019, os recolhimentos realizados em atraso em data posterior não serão considerados.

§ 7º Todos os recolhimentos em atraso realizados até a data de entrada do requerimento serão considerados, inclusive para cômputo no tempo total calculado para a verificação do direito às regras de transição aplicadas nas aposentadorias por idade, tempo de contribuição, do professor e especial, observado o disposto no § 6º.”

ENUNCIADO 5 CRPS

(convalidou o entendimento do INSS (inviabilizando recurso administrativo):

III – As contribuições recolhidas em atraso pelo contribuinte individual após o período de graça não serão computadas como carência, nem para fins de manutenção da qualidade de segurado, mas apenas como tempo de contribuição.

Importante lembrar que o JEF corrobora a tese aplicada pelo INSS, editando o TEMA 192 TNU (25.03.2013): “Contribuinte individual. Recolhimento com atraso das contribuições posteriores ao pagamento da primeira contribuição sem atraso. Perda da qualidade de segurado. Impossibilidade de cômputos das contribuições recolhidas com atraso relativas ao período entre a perda da qualidade de segurado e a sua reaquisição para efeito de carência.“

Procedentes Legais:

- Logo, o entendimento do INSS abre discussão para arguir inconstitucionalidade por afronta ao art. 45-A da Lei 8.212/91

(previsão legal de recolhimento em atraso no prazo quinquenal), somente poderá ser discutido na Justiça COMUM, onde não há entendimento contrário consolidado. Deve ser interposto MS (por ser direito líquido e certo com base em lei 45-A) com requerimento (1) para anular a decisão administrativa,(2) reabertura do processo administrativo (3) retificando a decisão arbitrária, (4) reconhecendo o tempo de contribuição e o preenchimento dos requisitos, (5) e a consequente concessão do benefício administrativamente (método mais célere de apreciação do requerimento).

TRF 4 – Remessa necessária cível – 5006782-76.2021.4.04.7202/SC – 08/10/2021

(…) “2. Com a revogação do artigo 59 do Decreto nº 3.048/99, promovida pelo Decreto nº 10.410/2020, o INSS expediu o

Comunicado DIVBEN nº 02/2021, passando a entender que as contribuições recolhidas em atraso a partir de 01/07/2020 não poderiam ser consideradas para fins de cálculo do tempo de contribuição em 13/11/2019, data da entrada em vigor da Emenda Constitucional nº103/2019, ou seja, não poderia ser computado para fins de aplicação do pedágio. 3. A interpretação conferida pelo INSS, ao recolhimento em atraso de contribuições relativas ao labor rural cujo exercício foi regularmente reconhecido, carece de fundamento de validade em lei. 4. Manutenção da sentença que concedeu, em parte, a segurança, a fim de anular a decisão administrativa pertinente ao NB 199.946.008-9, fixando prazo para reabertura do processo administrativo e prolação de nova decisão acerca do preenchimento dos requisitos para aposentadoria, considerando, na contagem do tempo de contribuição, o período de labor cujas contribuições foram regularmente indenizadas.”

RECUPERAÇÃO DA QUALIDADE DE SEGURADO

Carência Somente com Contribuições Sem Atraso

ENUNCIADO 5

IV – Havendo perda da qualidade de segurado, somente serão consideradas para fins de carência as contribuições efetivadas sem atraso, após nova filiação do contribuinte individual (28 §4º RPS) ao Regime Geral de Previdência Social.

Recolhimento em Atraso e Carência

do Segurado Individual Empresário

ENUNCIADO 5

VI – A carência do segurado empresário até 24/07/1991, véspera da publicação da Lei nº 8.213/91, será computada a partir da data de sua filiação, podendo ser reconhecidas como carência as contribuições referentes até esta data, mesmo recolhidas em atraso, desde que comprovado o efetivo exercício de atividade nessa categoria. (Alterado pela RESOLUÇÃO Nº 35/CRPS, DE 30 DE ABRIL DE 2021, publicada no DOU em 06/12/2021 | Edição: 228 | Seção: 1 | Página: 132)

PERDA DA QUALIDADE DE SEGURADO

ENUNCIADO 5

II – Perde a qualidade de segurado o contribuinte individual que, embora em exercício de atividade remunerada, deixa de recolher suas respectivas contribuições por tempo superior ao período de graça (12 meses - uma contribuição vertida dentro desse período garante a qualidade de segurado, que garante o recolhimento indenizado computado como carência ) (art. 15, §4º da Lei nº 8.213/91), salvo quando não for o responsável pelo seu recolhimento.

INDENIZAÇÃO DE CONTRIBUIÇÃO

Em Período Prescrito/Decadente

RECOLHIMENTO EM ATRASO DO CONTRIBUINTE INDIVIDUAL

Art. 45-A da 8.212/91. O contribuinte individual que pretenda contar como tempo de contribuição, para fins de obtenção de benefício no Regime Geral de Previdência Social ou de contagem recíproca do tempo de contribuição, período de atividade remunerada alcançada pela decadência (COM ATRASO SUPERIOR A 5 ANOS) deverá indenizar o INSS.

➛ Repisa-se que, a INDENIZAÇÃO é feita somente para recolhimentos em atraso superior a 5 anos, exclusivamente pelo servidor – link de acesso.

➛ Para recolhimentos inferiores a 5 anos o cálculos de atrasados é feito pelo próprio segurado no Link SAL no site do INSS

➛ Para complementação de Contribuição Recolhida a menor (SICALC Web – cód. 1872). Pelo segurado no App meu INSS.

NOTA IMPORTANTE: Se dentro do processo administrativo sobrevier a necessidade do Recolhimento é cabível (preferencialmente já no ato do requerimento) que seja requerido que o INSS emita as guias para recolhimento, caso comprovado período em que o segurado era contribuinte obrigatório.

VALOR DA INDENIZAÇÃO

§ 1o O valor da indenização a que se refere o caput deste artigo e o § 1o do art. 55 da Lei no 8.213, de 24 de julho de 1991, corresponderá a 20% (vinte por cento):

FORMA DE CÁLCULO

I – da (1) média aritmética simples dos (2) maiores salários-de-contribuição, (3) reajustados, (4) correspondentes a 80% (oitenta por cento) de (5) todo o período contributivo decorrido desde a competência (6) julho de 1994; ou

JUROS e MULTA da INDENIZAÇÃO

§ 2o Sobre os valores apurados na forma do § 1o deste artigo incidirão juros moratórios de 0,5% (cinco décimos por cento) ao mês, capitalizados anualmente, limitados ao percentual máximo de 50% (cinqüenta por cento), e multa de 10% (dez por cento).

PROCEDIMENTO DE INDENIZAÇÃO

O Memorando – Circular Conjunto DIRBEN/ DIRAT/INSS 50/15, ora vigente, prevê que os cálculos de atrasados prescritos serão realizados pelo INSS através do sistema SALWEB.

- link de acesso: acesse a área de cálculo.

CONVALIDAÇÃO DE RECOLHIMENTO

Recolhimento Realizado Sem a Devida Comprovação de Inscrição como Segurado INDIVIDUAL cabe Convalidação para Recolhimento como Segurado FACULTATIVO

Art. 66, § 2º, IN 77/15 – § 2º Nos recolhimentos efetuados pelo filiado de forma indevida ou quando não comprovada a atividade como segurado obrigatório, caberá a convalidação destes para o código de facultativo,observada a tempestividade dos recolhimentos e a concordância expressado segurado.

Entretanto, para a convalidação ser aceita, o pagamentos à época devem ter sido realizados no prazo de recolhimento (atrasados não geram direito à convalidação). Isto porque o segurado facultativo tem recolhimento pontual, inadmitido recolhimento em atraso.

Ademais, a convalidação deve ser requerida com declaração formal (concordância com a convalidação).

AJUSTE DE RECOLHIMENTO

Recolhimento de Valor menor do que Devido

Do ajuste de guia de recolhimento do contribuinte individual,empregado doméstico, segurado facultativo e segurado especial que contribui facultativamente

Art. 66. Entende-se por ajuste de Guia, as operações de inclusão, alteração, exclusão, transferência ou desmembramento de recolhimentos a serem realizadas em sistema próprio, a fim de corrigir no CNIS as informações divergentes dos comprovantes de recolhimentos apresentados pelo contribuinte individual, empregado doméstico, facultativo e segurado especial que contribui facultativamente, sendo que:

I – inclusão é a operação a ser realizada para inserir contribuições inexistentes no CNIS e na Área Disponível para Acerto ADA, mas comprovadas em documentos próprios de arrecadação,sendo permitida inserção de contribuições efetivadas em Guias de Recolhimento (GR, GR1 e GR2), Carnês de Contribuição, Guias de Recolhimento de Contribuinte Individual (GRCI), Guias de Recolhimento da Previdência Social (GRPS 3) e microficha;

II – alteração é a operação a ser realizada para o mesmo NIT,a fim de corrigir as informações constantes no CNIS, que estão divergentes das comprovadas em documento próprio de arrecadação,ou decorrentes de erro de preenchimento do mesmo, sendo permitido, nessa situação, alterar competência, data de pagamento, valor autenticado, valor de contribuição e código de pagamento, desde que obedecidos os critérios definidos;

Parágrafo único. Os acertos de GPS que envolvam solicitação do filiado para inclusão de recolhimento, alteração da data de pagamento e alteração de valor autenticado, bem como a operação de transferência de CNPJ/CEI para NIT serão realizadas, exclusivamente, pela RFB.

QUALIDADE DE SEGURADO

A qualidade de segurado é uma condição atribuída a todo cidadão filiado ao INSS que possua inscrição junto à Previdência Social e realize pagamentos mensais. É indispensável no ato do requerimento do benefício, em obediência ao caráter contributivo da previdência. O dependente deixa de receber a pensão por morte por ausência de qualidade de segurado.

É exigida a qualidade de segurado para os seguintes benefícios:

- Aposentadoria

➛Aposentadoria por Invalidez;

➛Aposentadoria Especial; - Auxílios

➛Incapacidade Temporária

➛Acidente;

➛Reclusão; - Salários

➛Família;

➛Maternidade; - Pensão

➛por Morte.

INDEPENDEM DE QUALIDADE DE SEGURADO

➛Aposentadoria por Idade

➛Aposentadoria por Tempo de Contribuição

➛ Aposentadoria da Pessoa com Deficiência

➛Pensão por morte – SOMENTE quando preenchidos os requisitos para concessão de aposentadoria em vida pelo segurado. Nos demais casos da pensão por morte é exigida a qualidade de segurado.

MOMENTO DE AQUISIÇÃO DA QUALIDADE DE SEGURADO

➛ Contribuinte INDIVIDUAL: com o PRIMEIRA CONTRIBUIÇÃO vertida ao INSS.

➛ DEMAIS SEGURADOS: ➛ com o INICIO DA PRESTAÇÃO DE SERVIÇOS (ainda que sem recolhimento pelo empregador).

* Empregado

* Doméstico

* Avulso

* Especial

*** Individual prestador de serviços.

Logo uma vez adquirida a qualidade de segurado – com o efetivo labor ou pagamento – (ainda que com uma ÚNICA CONTRIBUIÇÃO) é aplicável o art. 15, da Lei 8.213/91 e art 13/14 do Decreto 3.048 sendo aplicável a manutenção extraordinária da qualidade de segurado que é taxativa ao constar o termo “INDEPENDENTE DE CONTRIBUIÇÕES”.

RESPONSABILIDADE TRIBUTÁRIA

ENUNCIADO 2 CRPS: Não se indefere benefício sob fundamento de falta de recolhimento de contribuição previdenciária quando a responsabilidade tributária não competir ao segurado.

I – Considera-se presumido o recolhimento das contribuições do segurado empregado, inclusive o doméstico, do trabalhador avulso e, a partir da competência abril de 2003, do contribuinte individual prestador de serviço (avulso e individual prestadores de serviço).

PERÍODO DE GRAÇA

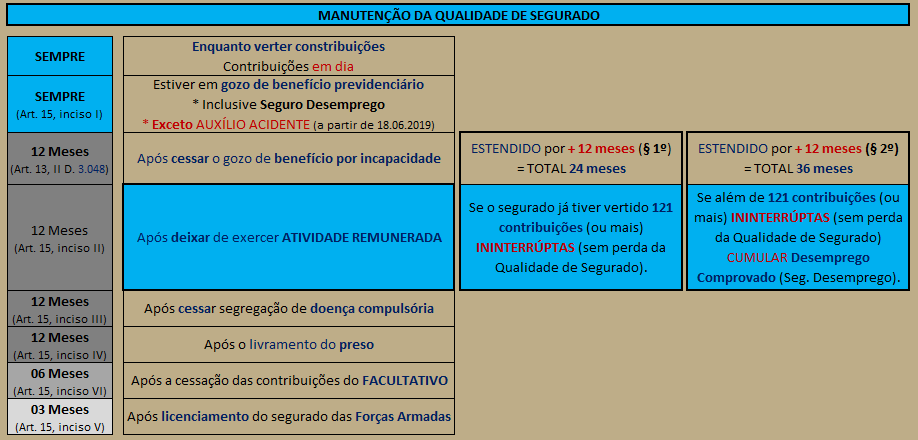

O período de graça é simplesmente a MANUTENÇÃO DA QUALIDADE DE SEGURADO mesmo que a pessoa não esteja contribuindo ao INSS. É a extensão da qualidade de segurado pelo INSS. Entretanto, para isso é necessário o cumprimento de alguns requisitos – e um deles é estar na qualidade de segurado.

MANUTENÇÃO DA QUALIDADE DE SEGURADO

(art. 15, da Lei 8.213/91)

Mantém a qualidade de segurado, a pessoa que:

→ Ordinariamente: o segurando que verte contribuições ao INSS;

→ Extraordinariamente (art. 15 da 8.213/91): em gozo de benefícios (inciso I) (exceto Auxílio Acidente após18.06.2019);

→ Período de Graça (Demais casos além do INCISO I) art. 15 da 8.213/91).

A manutenção da qualidade de segurado pode ocorrer de duas formas:

1. ORDINÁRIA

➛ quando o segurado mantém a condição de segurado OBRIGATÓRIO (empregado, Doméstico, Individual, Avulso e Especial) ou

➛ PAGAMENTO (no caso de segurado facultativo).

2. EXTRAORDINÁRIA ➛ se mantém nas hipóteses do art. 15, da Lei 8.213/91 e art 13/14 do Decreto 3.048.

➛ Sem limite de prazo, quem está em gozo de benefício, QUALQUER BENEFÍCIO inclusive seguro desemprego, exceto:

Exceto o auxílio-acidente! Após o art.24 da Lei 13.846/19 nesse período deve manter os recolhimentos. Antes desta lei o segurado tem direito adquirido. Antes desta alteração o auxilio acidente mantinha a qualidade de segurado (direito adquirido).

➛Até 12 meses após a cessação das contribuições, o segurado que deixar de exercer atividade remunerada (TODOS OS OBRIGATÓRIOS, exceto facultativo inciso VI) abrangida pela Previdência Social ou estiver suspenso ou licenciado sem remuneração; (desemprego)

Seguro-desemprego: é benefício previdenciário e mantém a condição de segurado (art. 7º, inciso II, da CF e art. 201, inciso III, da CF). Entretanto, o marco inicial se da após o ultimo dia da relação de trabalho encerrada, e não do final da percepção do seguro desemprego (entendimento jurisprudencial que regulamentou a omissão da lei, exceto na vigência da MP 905/19, art. 43). Sobre o segura INDIVIDUAL, computa-se a partir da “ultima competência” recolhida.

➛ Até 12 meses após cessar a segregação, o segurado acometido de doença de segregação compulsória;

➛ Até 12 meses após o livramento, o segurado retido ou recluso;

Atenção: deve ter qualidade de segurado no momento da prisão!

➛ Até 3 meses após o licenciamento, o segurado incorporado às Forças Armadas para prestar serviço militar;

Atenção: aquele que já era segurado antes de prestar o serviço militar permanece nessa condição durante o período junto as Forças Armadas, até 3 meses depois do licenciamento ou baixa.

➛Até 6 meses após a cessação das contribuições, o segurado FACULTATIVO.

*** Até 12 meses após a cessação do benefício por incapacidade (temporária ou permanente). Previsão que não esta presente no rol do artigo 15 da 8.213, mas que encontra permissivo no artigo 13, II do Decreto 3.048/99, com redação dada pelo Decreto nº 10.491, de 2020 ***.

MANUTENÇÃO da Qualidade de Segurado

Previsão na IN 77/2015

A IN 77/2015 no seu artigo 137, parágrafos 7º a 9º regulamenta sobre a manutenção da qualidade de segurado:

§ 7º O segurado FACULTATIVO, APÓS A CESSAÇÃO DE BENEFÍCIOS POR INCAPACIDADE (auxílio doença, e aposentadoria por invalidez) e SALÁRIO-MATERNIDADE, manterá a qualidade de segurado pelo prazo de doze meses;

§ 8º O segurado OBRIGATÓRIO que, durante o gozo de período de graça [12 (doze), 24 (vinte e quatro) ou 36 (trinta e seis) meses, conforme o caso], se filiar ao RGPS na categoria de facultativo, ao deixar de contribuir nesta última (facultativo), terá direito de usufruir o período de graça de sua condição anterior (obrigatório), se mais vantajoso; (se filiou-se no período de graça)

§ 9º O segurado OBRIGATÓRIO que, durante o período de manutenção da qualidade de segurado decorrente de percepção do benefício por incapacidade, salário maternidade ou auxílio-reclusão, se filiar ao RGPS na categoria de facultativo, terá direito de usufruir do período de graça decorrente da sua condição anterior, se mais vantajoso. (se filou durante percebimento benefício)

EXTENSÃO da Qualidade de Segurado

O artigo 15, da Lei 8.213/91, ainda nos seus parágrafos trazem situações em que o período de graça estabelecido em seu artigo será ESTENDIDO nos seguintes casos:

- 12 meses extensivo aos segurados nos termos do inciso II, do art. 15, da Lei 8.213/91 (Todos os segurados obrigatórios que deixarem de exercer atividade remunerada). Administrativamente o INSS entende como comprovação de desemprego o recebimento do seguro desemprego ou cadastro no SINE (previsão da IN 77). Judicialmente a lei não restringe os meios de prova, podendo ainda ser provado por CTPS sem anotação ou prova exclusivamente testemunhal (porém é prova fraca – mas vale o livre convencimento do juiz). Logo, a ausência de registros no CNIS e na CTPS não constitui prova cabal do desemprego (STJ, Pet 7.115/PR).

- § 2º Os prazos do inciso II ou do § 1º serão acrescidos de 12 (doze) meses para o segurado desempregado, desde que COMPROVADA ESSA SITUAÇÃO PELO REGISTRO NO ÓRGÃO PRÓPRIO DO MINISTÉRIO DO TRABALHO e da Previdência Social.

- Judicialmente: a Súmula 27, da TNU prevê que o segurado pode provar por meio de outros meios de prova a efetiva condição de trabalho não remunerado (seguro desemprego, SINE, PAT, etc.). “A ausência de registro em órgão do Ministério do Trabalho não impede a comprovação do desemprego por outros meios admitidos em Direito”.

Jurisprudência STJ “Dessa forma, esse registro não deve ser tido como o único meio de prova da condição de desempregado do segurado, especialmente considerando que, em âmbito judicial, prevalece o livre convencimento motivado do Juiz e não o sistema de tarifação legal de provas. Assim, o registro perante o Ministério do Trabalho e da Previdência Social poderá ser suprido quando for comprovada tal situação por outras provas constantes dos autos, inclusive a testemunhal” (Pet nº 7.115 / 3 ª Seção, Rel Min Napoleão Nunes Maia Filho, DJE 6 4 2010.

TEMA 239 TNU ➛ Contribuinte INDIVIDUAL pode requerer prorrogação do período de graça pelo desemprego:

PEDIDO DE UNIFORMIZAÇÃO DE INTERPRETAÇÃO DE LEI FEDERAL PREVIDENCIÁRIO INCAPACIDADE QUALIDADE DE SEGURADO EXTENSÃO DO PERÍODO DE GRAÇA CONTRIBUINTE INDIVIDUAL SITUAÇÃO INVOLUNTÁRIA DE NÃO TRABALHO INCIDENTE CONHECIDO E DESPROVIDO. 5. A Turma Nacional de Uniformização firmou tese de que o período de graça previsto no artigo 15 § 2 º, da Lei n 8 213 91 também é aplicável para os contribuintes individuais (PEDILEF nº 0500946-65.2014.4.05.8400 (PROCESSO 5009209-81.2014.4.04.7205 ORIGEM: SC SEÇÃO JUDICIÁRIA DE SANTA CATARINA).

- § 2º Os prazos do inciso II ou do § 1º serão acrescidos de 12 (doze) meses para o segurado desempregado, desde que COMPROVADA ESSA SITUAÇÃO PELO REGISTRO NO ÓRGÃO PRÓPRIO DO MINISTÉRIO DO TRABALHO e da Previdência Social.

- 24 meses de manutenção de segurado se “nunca perdeu a qualidade de segurado” por mais de 10 anos. Será prorrogado para até 24 meses se o segurado já tiver pago mais de 120 contribuições mensais (no mínimo 121) sem interrupção que acarrete a perda da qualidade de segurado. Note que o dispositivo não fala que o segurado tem que verter 121 contribuições consecutivas, e sim, que ele NÃO PODE PERDER A QUALIDADE DE SEGURADO EM nesse período.

- § 1º O prazo do inciso II será prorrogado para até 24 (vinte e quatro) meses se o segurado já tiver pago mais de 120 (cento e vinte) contribuições mensais sem interrupção que acarrete a perda da qualidade de segurado.

TNU, PUIL 0001377-02.2014.4.03.6303/SP: determinou que a extensão de mais 12 meses incorpora definitivamente ao patrimônio jurídico do segurado quando houver contribuído por mais de 120 meses sem interrupção que acarrete a perda da qualidade de segurado e TEMA 255 TNU/2020.

Apenas para entendimento, a corrente minoritária defende que a extensão é aplicável inclusive para períodos descontínuos (com perda da qualidade de segurado), vejamos:

“Muito embora a norma legal preveja que sejam necessárias 120 (cento e vinte) contribuições mensais sem interrupção que acarrete a perda da qualidade de segurado entendemos que a prorrogação se aplica também aos casos em que esse quantitativo é atingido de forma descontínua (com perda da qualidade de segurado) Isso porque, com o reingresso do segurado ao sistema, as contribuições anteriores são computadas, inclusive, para efeito de carência É possível identificar precedentes jurisprudenciais que adotam a orientação da possibilidade de as contribuições serem feitas de forma descontínua v g TRF/4 AC 92 0428875 2 / DJ 29 10 1997 APELREEX 2008. 71.07.002421-5 de 16.3.2010″ (Castro, Carlos Alberto Pereira de Manual de Direito Previdenciário Carlos Alberto Pereira de Castro, João Batista Lazzari. 23 ed. – Rio de Janeiro Forense, 2020).

- 36 meses se o segurado cumular as 121 contribuições ininterruptas + se deixou de contribuir em razão de desemprego comprovado (seguro desemprego.

PERDA DA QUALIDADE DE SEGURADO

Alterada pela EC 103/19

A perda da qualidade de segurado ocorrerá no dia seguinte ao do término do prazo para recolhimento da contribuição referente ao mês imediatamente posterior ao do final dos prazos fixados neste artigo e seus parágrafos (§ 4º 15 8.213/91).

Melhor explicando este dispositivo, perde-se a qualidade de segurado no dia seguinte, do mês posterior ao final do prazo do período de graça em seu ultimo dia de prazo para recolhimento. Para analisar a efetiva data da perda da qualidade de segurado precisamos analisar quatro passos:

- Verificar a última contribuição do segurado (tendo como base o mês de referência);

- Projetar os meses do período de graça nos termos do artigo 15 da Lei 8.213/91 (06/12/24/36 meses);

- Art.15, II da 8.213/91 ➛ + 12 MESES ➛ por deixar de exercer atividade remunerada;

- Art.15, § 1º da 8.213/91 ➛ + 12 MESES ➛ por possuir 121 contribuições continuas;

- Art.15, § 2º da 8.213/91 ➛ + 12 MESES ➛ por comprovada a situação de desemprego.

- Aplicar o mês imediatamente posterior;

- Utilizar como prazo ad quem o último dia para recolhimento da contribuição.

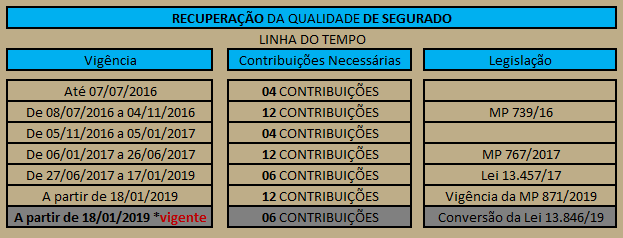

Recuperação da Qualidade de Segurado

Uma vez perdida a qualidade do segurado, assegura o artigo 27-A da Lei 8.213/91 decorrente da conversão da MP na Lei 13.846/2019 que recupera a qualidade de segurado, com a metade da carência exigida a cada benefício:

Art. 27-A Na hipótese de perda da qualidade de segurado, para fins da concessão dos benefícios de auxílio-doença, de aposentadoria por invalidez, de salário-maternidade e de auxílio-reclusão, o segurado deverá contar, a partir da data da nova filiação à Previdência Social, com metade dos períodos previstos nos incisos I, III e IV do caput do art. 25 desta Lei.” (NR)

Logo, o segurado que voltou a contribuir após a perda da qualidade de segurado, ao contribuir com a metade da carência exigida (6 meses) ganha o direito de destravar o período anterior e somar com todas as suas contribuições anteriores à perda da qualidade de segurado, para que totalize os 12 meses de carência exigida.

RESPONSABILIDADE PELO RECOLHIMENTO

A responsabilidade pelo recolhimento das contribuições é do empregador, conforme o teor do artigo 30 da Lei 8.212/91:

A arrecadação e o recolhimento das contribuições ou de outras importâncias devidas à Seguridade Social obedecem às seguintes normas (Art. 30):

- a empresa é obrigada a:

- a) arrecadar as contribuições dos segurados empregados e trabalhadores avulsos a seu serviço, descontando-as da respectiva remuneração; (inciso I);

- a) arrecadar as contribuições dos segurados empregados e trabalhadores avulsos a seu serviço, descontando-as da respectiva remuneração; (inciso I);

- o empregador doméstico é obrigado a arrecadar e a recolher a contribuição do segurado empregado a seu serviço, assim como a parcela a seu cargo, até o dia 7 do mês seguinte ao da competência (inciso V);

- o contribuinte individual que presta serviços a PESSOA JURÍDICA também tem a obrigação de recolhimento do seu tomador de serviços nos termos do artigo 4º da Lei n.10.666/2003: “Fica a empresa obrigada a arrecadar a contribuição do segurado contribuinte individual a seu serviço, descontando-a da respectiva remuneração, e a recolher o valor arrecadado juntamente com a contribuição a seu cargo até o dia 10 (dez) do mês seguinte ao da competência”.

- Salvo os serviços prestados pelo Contribuinte Individual (i) se o tomador for equiparado à empresa; (ii) ao produtor rural pessoa física; (iii) em missão diplomática; (iv) repartição consular de carreira estrangeiras; (v) brasileiro civil que trabalha no exterior para organismo oficial internacional do qual o Brasil é membro efetivo.

- Na hipótese de o contribuinte individual prestar serviço a uma ou mais empresas, poderá deduzir, da sua contribuição mensal, quarenta e cinco por cento da contribuição da empresa (equivalente a 11%), efetivamente recolhida ou declarada, incidente sobre a remuneração que esta lhe tenha pago ou creditado, limitada a dedução a nove por cento do respectivo salário-de-contribuição. (art. 30 §4º da Lei 87.212/91). Não se confunde com plano simplificado. É um direito assegurado em lei.

- Salvo os serviços prestados pelo Contribuinte Individual (i) se o tomador for equiparado à empresa; (ii) ao produtor rural pessoa física; (iii) em missão diplomática; (iv) repartição consular de carreira estrangeiras; (v) brasileiro civil que trabalha no exterior para organismo oficial internacional do qual o Brasil é membro efetivo.

Por óbvio, se esses trabalhadores acima elencados não possuem a obrigação no recolhimento, eles não podem ser penalizados pela ausência de contribuição nesses casos. Esse inclusive e o entendimento do ENUNCIADO 2 do CRPS: “ENUNCIADO 2 Não se indefere benefício sob fundamento de falta de recolhimento de contribuição previdenciária quando a responsabilidade tributária não competir ao segurado – I Considera se presumido o recolhimento das contribuições do segurado empregado, inclusive o doméstico, do trabalhador avulso e, a partir da competência abril de 2003 do contribuinte individual prestador de serviço“.

4. II – o contribuinte individual (não prestador de serviços) e facultativo estão obrigados a recolher sua contribuição por iniciativa própria, até o dia quinze do mês seguinte ao da competência;

TESE DE RESPONSABILIDADE DO EMPREGADOR

O segurado que tem um terceiro como responsável tributário não pode ser prejudicado pela falta do recolhimento, de acordo com os artigos 30 e 33 da Lei 8.212/91:

Art. 33. À Secretaria da Receita Federal do Brasil compete planejar, executar, acompanhar e avaliar as atividades relativas à tributação, à fiscalização, à arrecadação, à cobrança e ao recolhimento das contribuições sociais previstas no parágrafo único do art. 11 desta Lei, das contribuições incidentes a título de substituição e das devidas a outras entidades e fundos. (Redação dada pela Lei nº 11.941, de 2009).

§ 5º O desconto de contribuição e de consignação legalmente autorizadas sempre se presume feito oportuna e regularmente pela empresa a isso obrigada, não lhe sendo lícito alegar omissão para se eximir do recolhimento, ficando diretamente responsável pela importância que deixou de receber ou arrecadou em desacordo com o disposto nesta Lei.

ENUNCIADO 2 do CRPS. Não se indefere benefício sob fundamento de falta de recolhimento de contribuição previdenciária quando a responsabilidade tributária não competir ao segurado.

I – Considera-se presumido o recolhimento das contribuições do segurado empregado, inclusive o doméstico, do trabalhador avulso e, a partir da competência abril de 2003, do contribuinte individual prestador de serviço.

Enunciado nº 18 do CRPS – Seguridade social. CRPS. Benefício. Não se indefere sob fundamento de falta de recolhimento de contribuição previdenciária quando esta obrigação for devida pelo empregador (Suprimido)

→ 1. Se o segurado morre durante uma prestação de serviços à terceiros SEM ANOTAÇÃO DO CONTRATO DE TRABALHO pode ser ingressado com reclamação trabalhista para requerer o reconhecimento do vínculo e posteriormente buscar a pensão por morte (Saída técnica nessa reclamação trabalhista, tentar incluir o INSS no polo passivo para participar da prova produzida). Contudo, inicialmente o requerimento administrativo deve ser realizado para fixar a DER mais benéfica, pois a posição do STJ atual é que a prova produzida posteriormente pode ser utilizada para requerimento anterior podendo inclusive receber os retroativos. OU

→ 2. ingressar com a ação de concessão da pensão por morte e realizando prova para não reconhecer o vínculo, apenas comprovação que o segurado mantinha qualidade de segurado empregado citando os arts. 30 e 33 da Lei 8.212 e art. 34 da 8.213 (juntando os respectivos documentos).

A IN 77 trata do assunto nos artigos 71 e seguintes. A Súmula 31 da TNU esclarece que a decisão de homologação de acordo trabalhista é início de prova material. STJ tem o PUIL 293 aguardando julgamento sobre esse tema. O entendimento prevalecente e que para o reconhecimento e possível se existir início de prova material.

Atenção para a situação em que o segurado que “deveria” estar em gozo de benefício (artigo. 15, inciso I, da Lei 8.213/91 – TRF4, APELREEX 2008.70.00.010341)

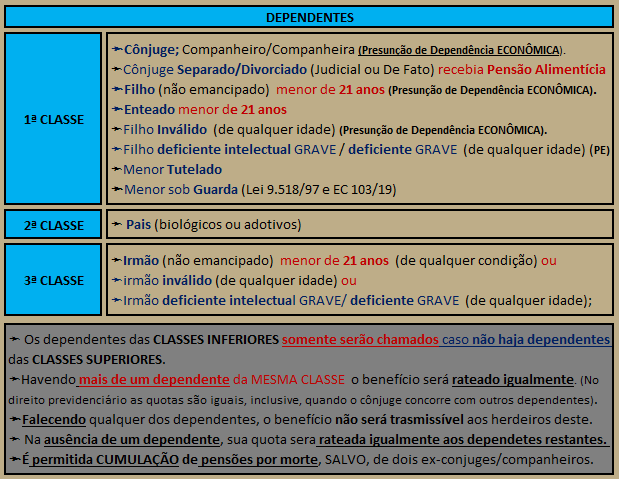

DEPENDENTES

São considerados dependentes para fins previdenciários, as pessoas listadas no art. 16 e no art. 76, § 2º, da Lei 8.213/91. A dependência e fixada de acordo com dois critérios (Econômico e Familiar), e são subdivididos em três classes (primeira, segunda e terceira classe).

Regras para os Dependentes

- Dependentes de classe superior, excluem o direito daqueles de classe inferior. Logo, Só se habilitam os dependentes de uma classe inferior, na existência de dependentes da classe superior;

- Dependente da mesma classe, concorrem em partes iguais ao benefício;

- Perdida a condição de dependente os valores serão recalculados e partilhados com os dependentes remanescentes.

- A DEPENDÊNCIA FINANCEIRA dos dependentes de PRIMEIRA CLASSE é presumida, não precisa ser provada. Entretanto há correntes que defendam que é presumida somente ao CÔNJUGE, COMPANHEIRA e FILHO MENOR DE 21 ANOS, sendo obrigatório, ainda que de primeira classe a comprovação de dependência financeira do enteado, menor tutelado. cônjuge divorciado que receba alimentos e o menor sob guarda.

- A DEPENDÊNCIA FINANCEIRA dos dependentes de SEGUNDA E TERCEIRA CLASSE devem ser comprovadas mediante documentos contemporâneos ao óbito, elencados de forma EXEMPLIFICATIVA no §3º do artigo 22 do Decreto 3.048/99 e artigo 59 da IN 77, que exigem no mínimo, 02 (dois) documentos:

- Início de Prova Material Contemporânea dos fatos (morte/prisão), vedada a prova EXCLUSIVAMENTE testemunhal (salvo caso fortuito ou força maior previsto no § 2º do 143), nos termos do § 6º-A do artigo 16 do decreto 3.048/99 – não sendo estas superiores a 24 meses anteriores a morte/prisão.

- Início de Prova Material (a partir de 18/06/2019): prova material que demonstre a união/dependência nos 02 anos antes do óbito/prisão, nos termos do § 8º do artigo 16 do decreto 3.048/99), para posteriormente poder ser complementada com prova testemunhal. Saída técnica é invocar a Súmula 63 da TNU, que veio pacificar que prescinde (não necessita) de prova material esta prova, sob a justificativa que o Decreto 3.048/99 (art. 22) não pode ampliar o sentido da lei (lei esta que não prevê a exigência de prova material como início de prova), portanto, o decreto não tem força para inovar nessa limitação de prova, pois conforme art. 84, IV da CF o decreto tem função exclusiva para determinar e regulamentar o FIEL EXECUÇÃO DA LEI. Assim, antes de 18/06/2019 é discutível a exigência de prova material. posterior a esta data ficou pacificado com a EC 109 que ensejou na Lei 13.846/19.

- certidão de nascimento de filho havido em comum;

- certidão de casamento religioso;

- declaração do imposto de renda do segurado, em que conste o interessado como seu dependente;

- disposições testamentárias;

- declaração especial feita perante tabelião;

- prova de mesmo domicílio;

- prova de encargos domésticos evidentes e existência de sociedade ou comunhão nos atos da vida civil;

- procuração ou fiança reciprocamente outorgada;

- conta bancária conjunta;

- registro em associação de qualquer natureza, onde conste o interessado como dependente do segurado;

- anotação constante de ficha ou livro de registro de empregados;

- apólice de seguro da qual conste o segurado como instituidor do seguro e a pessoa interessada como sua beneficiária (INSS tem o dever de oficiar – conforme IN 77);

- ficha de tratamento em instituição de assistência médica, da qual conste o segurado como responsável;

- escritura de compra e venda de imóvel pelo segurado em nome de dependente;

- declaração de não emancipação do dependente menor de vinte e um anos; ou

- quaisquer outros que possam levar à convicção do fato a comprovar.

- Caso o dependente possua apenas 01 documento de prova material contemporânea, a saída é invocar o artigo 135 da IN 77 que prevê que nesses caso será oportunizado o processamento de JUSTIFICAÇÃO ADMINISTRATIVA – JA para complementar a prova. Este procedimento inclusive deveria ser instaurado administrativamente pelo INSS, que entretanto deixa de cumprir a lei nesses casos (devendo ser arguido pelo advogado no recurso para a junta de recursos).

- Caso o dependente possua apenas 01 documento de prova material contemporânea, a saída é invocar o artigo 135 da IN 77 que prevê que nesses caso será oportunizado o processamento de JUSTIFICAÇÃO ADMINISTRATIVA – JA para complementar a prova. Este procedimento inclusive deveria ser instaurado administrativamente pelo INSS, que entretanto deixa de cumprir a lei nesses casos (devendo ser arguido pelo advogado no recurso para a junta de recursos).

- Início de Prova Material Contemporânea dos fatos (morte/prisão), vedada a prova EXCLUSIVAMENTE testemunhal (salvo caso fortuito ou força maior previsto no § 2º do 143), nos termos do § 6º-A do artigo 16 do decreto 3.048/99 – não sendo estas superiores a 24 meses anteriores a morte/prisão.

- TRANSMISSÃO DE BENEFÍCIO: O beneficio concedido a um dependente de uma classe superior, que posteriormente venha a falecer este beneficiário, não pode ser transmitido para dependentes de uma classe interior. Entretanto, havendo outros dependentes da MESMA CLASSE ainda que não habilitados ao benefício, esses podem habilitar-se ao benefício. Igualmente, havendo mais de um beneficiário, na ausência de um, os outros ratearam a parte do dependente falecido.

- DEVER DO INSS OFICIAR AS INSTITUIÇÕES: O INSS tem o dever de oficiar as instituições apontadas pelo dependente como detentoras exclusiva de documentos que comprovem sua dependência/união (art. IN 77). Não fazendo o advogado deve sustentar a inobservância na junta de recursos, e se for o caso no judiciário, de forma a justificar o ofício judicial para suprir o descumprimento da lei pelo INSS.

PRIMEIRA CLASSE

(a) Cônjuge; Companheira/Companheiro;

(b) Cônjuge divorciado ou separado judicialmente/ou de fato, que receba pensão alimentícia (inclusive pensionato informal ou que renunciou o recebimento formal Súmula 336 do STJ, Súmula 64 do ex-TFR e APELREEX 5003540-74.2010.404.7112.) – (art. 76, § 2º, da Lei 8.213/91);

(c) Filho menor de 21 anos (não emancipado) de qualquer condição;

(d) Filho invalido de qualquer idade;

(e) Filho deficiente de qualquer idade com deficiência intelectual/mental ou deficiência grave;

(f) Enteado (incluído pelo art. 23 § 6º da EC 103/19); Anteriormente era vedado pela Lei 9.528/97, mas revisto pelo judiciário que aplicava o art. 227 da CF/88 e art. 33 § 3º do ECA;

(g) Menor Tutelado (incluído pelo art. 23 § 6º da EC 103/19). Anteriormente era vedado pela Lei 9.528/97, mas revisto pelo judiciário que aplicava o art. 227 da CF/88 e art. 33 § 3º do ECA;

(h) Menor sob guarda (Lei 9.528/97 afirma que não é dependente; contrariando dos permissivos do Tema 732 do STJ, e REsp repetitivo 1.411.258/RS) que reafirmam a proteção do art. 227 da CF/88 e art. 33 § 3º do ECA. que como saída técnica apontam inconstitucionalidade da lei supressora (ADI 5083 contido na ADI 4878 teve julgamento no sentido de que O STF julgou procedente a ADI 4878 (processo apensado ADI 5083 e reconheceu a

condição de dependente para fins previdenciários do menor sob guarda, contudo, não contempla a redação do Art 23 da EC 103 19, portanto, não se aplica no pós reforma: “Os pedidos formulados nas ADIs 5083 e 4878 contudo, não contemplaram a redação do art 23 da EC 103 2019 razão pela qual, ao revés do e Ministro Relator, não procedo à verificação da constitucionalidade do dispositivo em homenagem ao princípio da demanda De toda sorte, os

argumentos veiculados na presente manifestação são em todo aplicáveis ao art 23 referido”)

SEGUNDA CLASSE

(j) Os Pais.

(k) Os Avós – quando assumem o papel dos pais (STJ, REsp 1.574.859/SP).

TERCEIRA CLASSE

(l) Irmão menor de 21 anos (não emancipado), de qualquer condição;

(m) Irmão de qualquer idade que tenha deficiência intelectual/mental;

(n) Irmão de qualquer idade que tenha deficiência grave.

NOTA: Tios e sobrinhos não são dependentes previdenciários.

(1) Ex-Cônjuge e ex-companheiro

Prevê o art. 76 §2 º e §3 º da Lei de benefícios 8.213/91 que terá direito à pensão por morte, se:

- O cônjuge divorciado ou separado judicialmente ou separado de fato que recebia pensão de alimentos concorrerá em igualdade de condições com o cônjuge, companheiro e filho menor de 21 anos ou filho inválido (§ 2º).

- Se na data de seu falecimento, o cônjuge estava obrigadoa pagar alimentostemporários a ex cônjuge, ex companheiro ou ex companheira (por determinação judicial) a pensão por morte será devida pelo prazo remanescente na data do óbito (Incluído pela Lei nº 13 846 de 2019 (§ 3º).

- O art 371 da IN 77 2015 além de regulamentar que o cônjuge separado de fato ou divorciado, e o ex companheiro, terão direito à pensão por morte, mesmo que este benefício tenha sido requerido e concedido à companheiro(a) ou novo cônjuge, desde que recebedor de pensão alimentícia, equipara a pensão alimentícia (no seu § 1º) com o recebimento de ajuda econômica ou financeira sob qualquer forma, observando se, no que couber, o rol exemplificativo do art 135.

- Alimentos renunciados (ainda que expressamente no termo do divórcio) e se posteriormente, comprovado que existia assistência alimentar (formal ou informal), também geram o direito à pensão por morte. Entende-se como pensão informal a mera ajuda financeira nos termos do artigo 371 § 1º da IN 77. Prevê a SÚMULA 336 do STJ: A mulher que renunciou aos alimentos na separação judicial tem direito à pensão previdenciária por morte do ex marido, comprovada a necessidade econômica superveniente.

(2) Dependência do Inválido e Deficiente (Filho ou Irmão)

Com base na redação anterior do artigo 108 do Decreto 3.048/99, o INSS administrativamente adota o entendimento que somente é considerado dependente o filho/irmão inválido/deficiente que:

- A invalidez/deficiência tenha computada ainda no período em vida do segurado;

- A invalidez/deficiência tenha surgido antes dos 21 anos de idade do dependente.

Esse entendimento era combatido judicialmente pois a Lei de Benefícios (16, I e III Lei 8.212/91) não regulamentou o limite de idade, o que impedia o decreto regulamentar de impor obrigação não prevista em lei, afronta do art. 84, IV da C que prevê expressamente que o decreto tem função EXCLUSIVA para determinar e regulamentar o FIEL EXECUÇÃO DA LEI. Contudo com o advento do Decreto nº 10.410, de 2020, a nova redação pacificou a controversa, expurgando o limite de idade do dispositivo.

A jurisprudência já havia se posicionado pela inaplicabilidade do artigo 108 do Decreto, inclusive ao ser editada a PORTARIA CONJUNTA Nº 4 DE 5 DE MARÇO DE 2020 decorrente da decisão proferida na Ação Civil Pública nº 005982686 2010 4 01 3800 /MG, teor:

Art1 º Comunicar para cumprimento a decisão judicial proferida na Ação Civil Pública ACP nº 0059826 86 2010 4 01 3800 / determinando ao INSS que reconheça, para fins de concessão de pensão por morte, a dependência do filho inválido ou do irmão inválido, quando a invalidez tenha se manifestado após a maioridade ou emancipação, mas até a data do óbito do segurado, desde que atendidos os demais requisitos da lei

Art 2 º A determinação judicial a que se refere o artigo 1 º produz efeitos para benefícios com Data de Entrada de Requerimento DER a partir de 19 08 2009 e alcança todo o território nacional.

Art 7 º Para os requerimentos indeferidos, cuja DER seja a partir de 19 08 2009 caberá reanálise mediante requerimento de revisão a pedido dos interessados.

RECONHECIMENTO PRÉVIO DA CONDIÇÃO

(Inválida, intelectual ou grave)

O reconhecimento antecipado da condição inválida, com deficiência intelectual ou grave é muito comum por pais ou responsáveis, que em vida, buscam assegurar a dependência do filho, que já se sabe não tem condições de promover sua subsistência, antevendo a busca de reconhecimento de dependência ainda em vida.

PERDA DA QUALIDADE DE DEPENDENTE

Deixa de ser dependente para fins previdenciários, perdendo o direito aos benefícios a que estejam em gozo (pensão por morte, auxílio reclusão) as pessoas que se enquadrarem no artigo 17 do Decreto 3.048/99:

I – para o cônjuge, pelo divórcio ou pela separação judicial ou de fato, enquanto não lhe for assegurada a prestação de alimentos, pela anulação do casamento, pelo óbito ou por sentença judicial transitada em julgado;

II – para a companheira/companheiro, pela cessação da união estável com o segurado ou segurada, enquanto não lhe for garantida a prestação de alimentos;

III – ao completar vinte e um anos de idade, para o filho, o irmão, o enteado ou o menor tutelado, ou nas seguintes hipóteses, se ocorridas anteriormente aos completar 21 anos: (Redação dada pelo Decreto nº 10.410, de 2020).

a) casamento;

b) início do exercício de emprego público efetivo;

c) constituição de estabelecimento civil ou comercial ou pela existência de relação de emprego, desde que o menor com dezesseis anos completos tenha economia própria;

d) concessão de emancipação, pelos pais, ou por um deles na falta do outro, por meio de instrumento público, independentemente de homologação judicial, ou por sentença judicial, ouvido o tutor, se o menor tiver dezesseis anos completos; e

IV – para os dependentes em geral:

a) pela cessação da invalidez ou da deficiência intelectual, mental ou grave; ou (Redação dada pelo Decreto nº 10.410, de 2020).

b) pelo falecimento.

TEMAS RELEVANTES

- Prova da união estável: o art. 16, § 5º, da Lei 8.213/91, alterado pela MP 871/19, diz que é necessária a apresentação de início de prova material contemporâneo (não superior a 24 meses anterior à data do óbito/prisão), para a comprovação da união estável, para fins previdenciários, não se admitindo prova exclusivamente testemunhal. NOTA a declaração de união estável ou mesmo a própria sentença judicial que reconheceu a união estável, não é prova absoluta da união, é apenas um dos documentos contemporâneos que indicam a existência da união (§4º do artigo 135 da IN 77):

- Prorrogação da pensão por morte para o filho universitário ou estudante curso técnico: NÃO é possível pois o tema já foi julgado em sede de recurso repetitivo no REsp repetitivo 1.369.832/SP).

- Comprovação de carência econômica anterior ao óbito: É possível estabelecer a dependência mesmo quando o ex não recebia auxílio financeiro do segurado falecido (TNU, Processo 2007.38.00.73.6982-0).

- Distinção entre Companheira e Concubina (STF, RE 397.762)

Concubinato: COMPANHEIRA E CONCUBINA – DISTINÇÃO. Sendo o Direito uma verdadeira ciência, impossível é confundir institutos, expressões e vocábulos, sob pena de prevalecer a babel. UNIÃO ESTÁVEL – PROTEÇÃO DO ESTADO. A proteção do Estado à união estável alcança apenas as situações legítimas e nestas não está incluído o concubinato. PENSÃO – SERVIDOR PÚBLICO – MULHER – CONCUBINA – DIREITO. (…) A titularidade da pensão decorrente do falecimento de servidor público pressupõe vínculo agasalhado pelo ordenamento jurídico, mostrando-se impróprio o implemento de divisão a beneficiar, em detrimento da família, a concubina. (STF, RE 397.762, Relator(a): Min. MARCO AURÉLIO, Primeira Turma, julgado em 03/06/2008, DJe-172 DIVULG 11-09-2008 PUBLIC 12-09-2008)

- Requerida a condição de dependente, instaurado o benefício, após a cessação da pensão por morte, não será passível de transmissão do benefício (maior de 21, morte e etc. )

- Tese da INEXIGIBILIDADE e DEVOLUÇÃO DAS CONTRIBUIÇÕES (RE 437.640/RS); “A contribuição previdenciária do aposentado que retorna à atividade está amparada no princípio da universalidade do custeio da Previdência Social (CF, art. 195); o art. 201, § 4º, da Constituição Federal ‘remete à lei os casos em que a contribuição repercute nos benefícios’”.

- Tese de Revisão (RE 381.367/RS);

- Tese de Desaposentação (RE 661.256/SC); unifica-se o tempo de contribuição no, e pede-se nova aposentadoria. Tema 503 STF.

- Tese de Reaposentação (RE 827.833/SC); contribuiu, se aposentou, continua trabalhando, e adquire um benefício melhor. (julgado improcedente no tema 503 STF).

Tese de Despensão (REsp 1.515.929/RS).

ACÚMULO DE BENEFÍCIOS PREVIDENCIÁRIOS

Entende-se por cumulação de benefício a possibilidade do segurado receber mais de um benefício previdenciário ao mesmo tempo, desde que, cumprido os requisitos exigidos para cada um deles.

Explicando melhor, caso uma pessoa em gozo de pensão por morte, completas os requisitos para também implementar uma aposentadoria por idade, ela poderá manter os dois benefícios, sem problema algum. Entretanto, essa cumulação não é permitida para todo e qualquer benefício, então passamos a estudar o artigo 124 da Lei 8.213/91, regulamentado pelo artigo 167 do Decreto 3.048/99 acerca da VEDAÇÃO aos casos de cumulação:

- aposentadoria e auxílio por incapacidade temporária (antigo auxílio-doença); Decreto nº 10.410, de 2020

- mais de uma aposentadoria; (Lei nº 9.032, de 1995)

- aposentadoria e abono de permanência em serviço;

- salário-maternidade e auxílio por incapacidade temporária (antigo auxílio-doença); Decreto nº 10.410, de 2020

- mais de um auxílio-acidente; (Lei nº 9.032, de 1995)

- mais de uma pensão deixada por cônjuge ou companheiro, ressalvado o direito de opção pela mais vantajosa (§ 1º 167 Decreto 3.048). (Lei nº 9.032, de 1995). Novo casamentonão cessa a pensão por morte recebida, entretanto, o óbito do atual companheiro não gera direito à cumulação de ambas pensões por morte, mas pode optar pela segunda se o benefício for maior que a primeira já instituída.

- AUTORIZADA A CUMULAÇÃO deixada por parentescos distintos (cônjuge/companheiro + pai + mãe + filhos).

- auxílio-acidente com qualquer aposentadoria.

- SEGURO DESEMPREGO com qualquer benefício, exceto pensão por morte , auxílio reclusão , auxílio-acidente , auxílio suplementar ou auxílio de permanência em serviço (§2º do Decreto 3.048). (Lei nº 9.032, de 1995)

- Auxilio Reclusão sendo pago aos beneficiários, impede a cumulação pelo recluso ao benefício de aposentadoria e salário maternidade, salvo pela opção do benefício mais vantajoso que deve ser feita pelo RECLUSO + DEPENDENTES (§ 4º do artigo 167 do Decreto 3.048).

- LOAS (BPC) com qualquer benefício previdenciário (§4º do artigo 20 da Lei 8.792/93), assegurado a opção do benefício mais vantajoso prevista no artigo 533 da IN77, exceto nos casos de aposentadorias programáveis que são irrenunciáveis nos termos do art. 181-B do RPS, mas totalmente renunciáveis às pensões.

Por exceção ao artigo anterior, PODEM SER CUMULADOS:

- Pensão por morte do cônjuge/companheiro RGPS + Pensão por morte demais regimes;

- Pensão por morte do cônjuge/companheiro RGPS + Pensões dos militares (42 e 142 CF/88);

- Pensão por morte do cônjuge/companheiro RGPS + Aposentadoria RGPS ou Próprio;

- Pensão por morte do cônjuge/companheiro RGPS + Benefícios da inatividade militar (42 e 142 CF/88);

- Pensões Militar (42 e 142 CF/88) + Aposentadoria RGPS ou Regime Próprio.

- Benefício previdenciário + Beneficio da Talidomida – Lei 7.070/82 (§3º do art. 167 do Decreto 3.048)